评论

分享

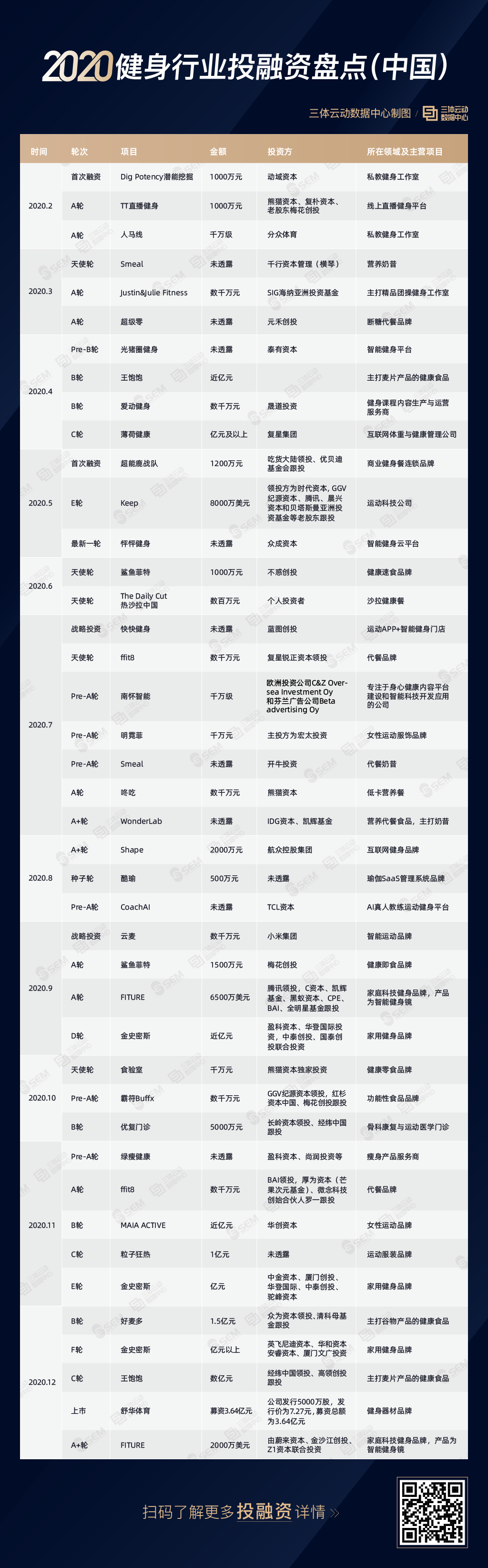

根据三体云动数据中心不完全统计,2020年国内健身行业共发生42起融资事件,其中70%来自下半年;国外健身市场在新冠疫情的阴霾下,整个2020年共产生67起融资事件,其中,下半年的融资数量是上半年的两倍之多。

2020年国内健身投融资事件共42起

2020年初,健身行业受疫情影响跌入低谷,全国所有体育健身场馆被迫关闭,直到3月各地健身场所才陆续恢复营业,而北京因6月的第二波疫情影响,整个2020上半年,健身场所几乎处在关闭状态。疫情虽抑制了线下实体健身领域的经营,却加速了家庭健身领域的发展。

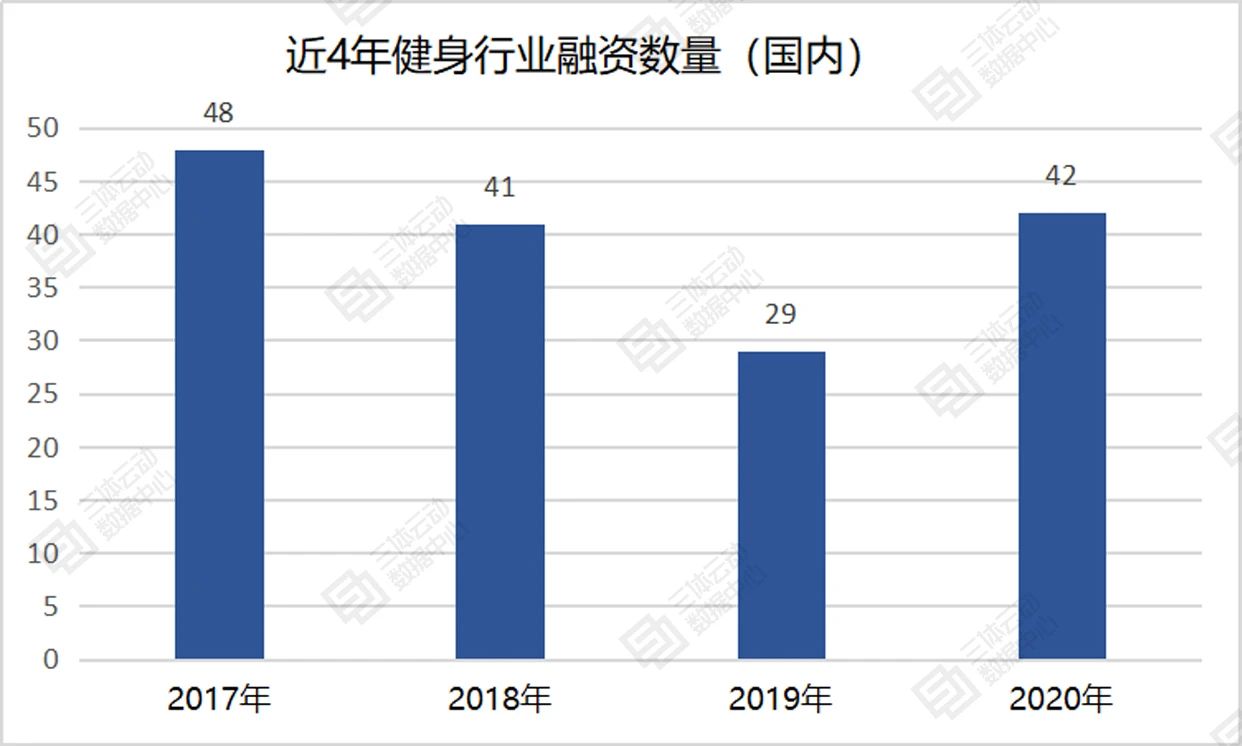

2020年的疫情,让大众意识到健康的重要性,国家层面也积极推出体育健身相关政策,因此疫情反而促使资本市场对健身行业的高度关注。从融资总数量上来看,2020年国内健身行业共产生42起融资事件,相比2019年(29起融资事件)同比增长44.8%,甚至超过2018年的融资数量。

2020年的疫情,让大众意识到健康的重要性,国家层面也积极推出体育健身相关政策,因此疫情反而促使资本市场对健身行业的高度关注。从融资总数量上来看,2020年国内健身行业共产生42起融资事件,相比2019年(29起融资事件)同比增长44.8%,甚至超过2018年的融资数量。  近四年国内健身行业投融资情况

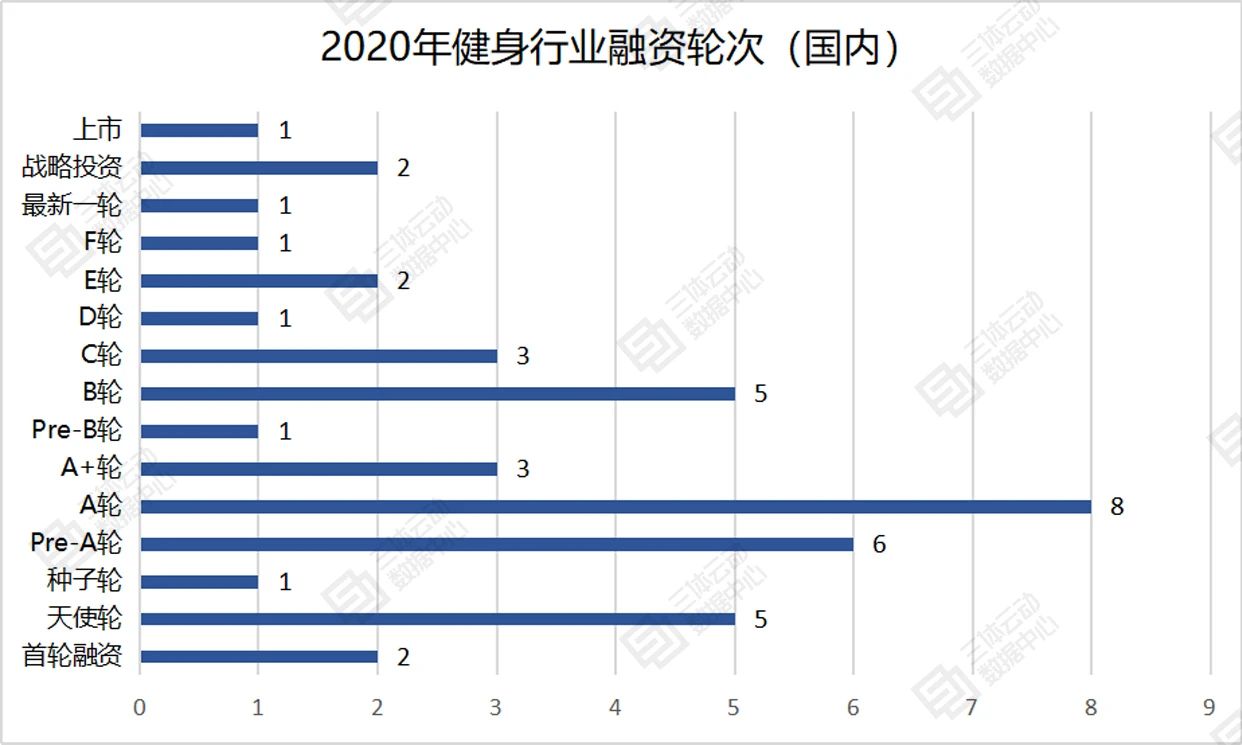

从融资轮次来看,获得A轮融资的数量最多为8起,其次为Pre-A轮6起,天使轮和B轮均为5起。B轮之前的健身融资共25起,占总体的59.5%,可以看出,资本对于行业新涌现出的项目比较感兴趣,尤其是疫情之下,涌现出不少营养代餐、家庭智能健身等品牌,受到大众的喜爱。 有四个品牌在2020年不止一次获得融资,包括王饱饱、FFIT8、金史密斯和FITURE。其中,王饱饱分别获得B轮和C轮融资,FFIT8先后获得天使轮和A轮融资,金史密斯半年内获三次融资,已走到F轮,三次融资金额达数亿元;FITURE则先后A轮和A+轮融资。

近四年国内健身行业投融资情况

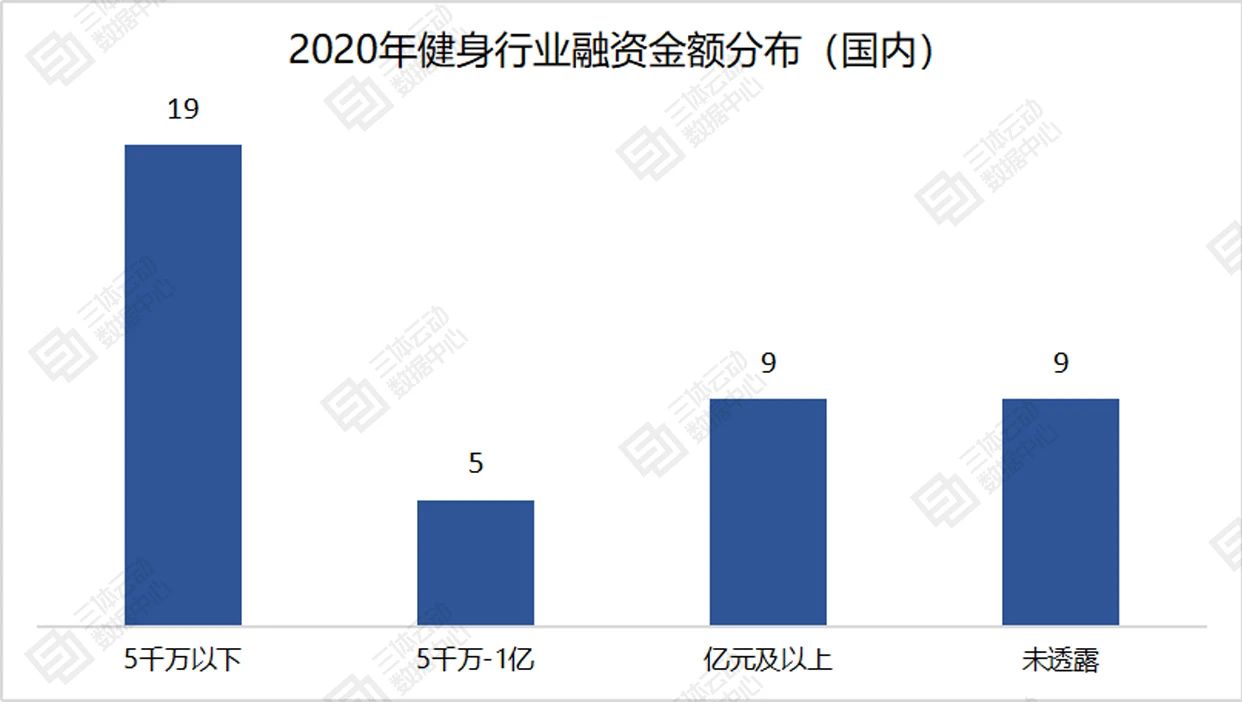

从融资轮次来看,获得A轮融资的数量最多为8起,其次为Pre-A轮6起,天使轮和B轮均为5起。B轮之前的健身融资共25起,占总体的59.5%,可以看出,资本对于行业新涌现出的项目比较感兴趣,尤其是疫情之下,涌现出不少营养代餐、家庭智能健身等品牌,受到大众的喜爱。 有四个品牌在2020年不止一次获得融资,包括王饱饱、FFIT8、金史密斯和FITURE。其中,王饱饱分别获得B轮和C轮融资,FFIT8先后获得天使轮和A轮融资,金史密斯半年内获三次融资,已走到F轮,三次融资金额达数亿元;FITURE则先后A轮和A+轮融资。  2020年中国健身行业融资轮次 从融资金额来看,5千万以下的数量最多为19起,融资过亿元数量为9起,占总体的21.4%,从获得融资的时间来看,获得超亿元融资的健身品牌集中发生在2020下半年,值得注意的是,12月发生的5起融资事件的融资金额均超过亿元。另外,舒华体育登陆A股,募资总额3.64亿元也属于融资的一种形式。

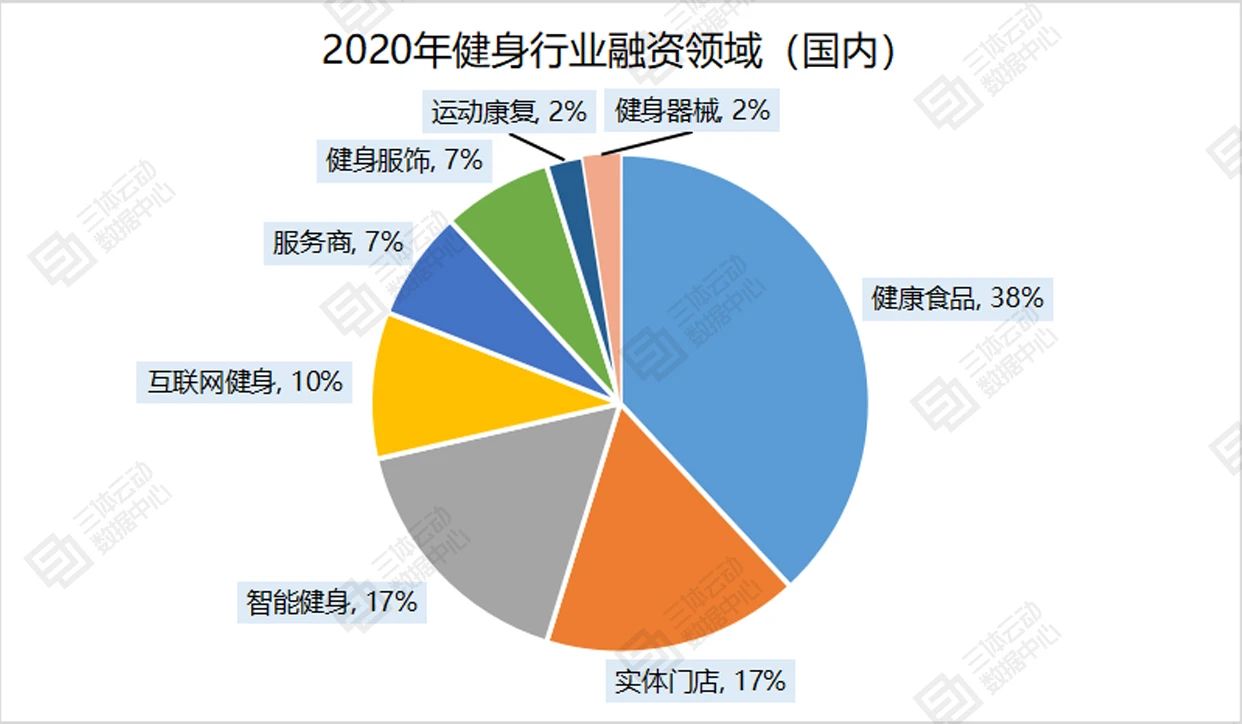

2020年中国健身行业融资轮次 从融资金额来看,5千万以下的数量最多为19起,融资过亿元数量为9起,占总体的21.4%,从获得融资的时间来看,获得超亿元融资的健身品牌集中发生在2020下半年,值得注意的是,12月发生的5起融资事件的融资金额均超过亿元。另外,舒华体育登陆A股,募资总额3.64亿元也属于融资的一种形式。  2020年中国健身行业融资金额(单位:元) 从融资领域来看,2020年健身行业的融资事件涉及的领域分布在:实体门店、服务商、健康食品、智能健身、互联网健身、健身服饰、运动康复、健身器械,其中健康食品领域的数量远远超过其他领域,共有16起占总体的38.1%,其次为实体门店和智能健身均为7起,占总体的16.7%。

2020年中国健身行业融资金额(单位:元) 从融资领域来看,2020年健身行业的融资事件涉及的领域分布在:实体门店、服务商、健康食品、智能健身、互联网健身、健身服饰、运动康复、健身器械,其中健康食品领域的数量远远超过其他领域,共有16起占总体的38.1%,其次为实体门店和智能健身均为7起,占总体的16.7%。  2020年中国健身行业融资领域分布 融资数量最多的健康食品领域还可细分为:代餐、一般代餐、减脂餐、零食,例如超级零、鲨鱼菲特即属于代餐类;FFIT8、Smeal、王饱饱的产品属于一般代餐类;超能鹿战队将其归为健康餐;主打功能性软糖等产品的霸符Buffx则视为零食类。 而家庭健身领域融资的数量居于次位,但其金额相对较高,如今年完成的三次融资的金史密斯和近4个月完成两次融资的FITURE的总融资金额均达到了数亿元人民币,已经走到E轮的运动科技公司Keep在2020年5月完成8000万美元的融资。

2020年中国健身行业融资领域分布 融资数量最多的健康食品领域还可细分为:代餐、一般代餐、减脂餐、零食,例如超级零、鲨鱼菲特即属于代餐类;FFIT8、Smeal、王饱饱的产品属于一般代餐类;超能鹿战队将其归为健康餐;主打功能性软糖等产品的霸符Buffx则视为零食类。 而家庭健身领域融资的数量居于次位,但其金额相对较高,如今年完成的三次融资的金史密斯和近4个月完成两次融资的FITURE的总融资金额均达到了数亿元人民币,已经走到E轮的运动科技公司Keep在2020年5月完成8000万美元的融资。

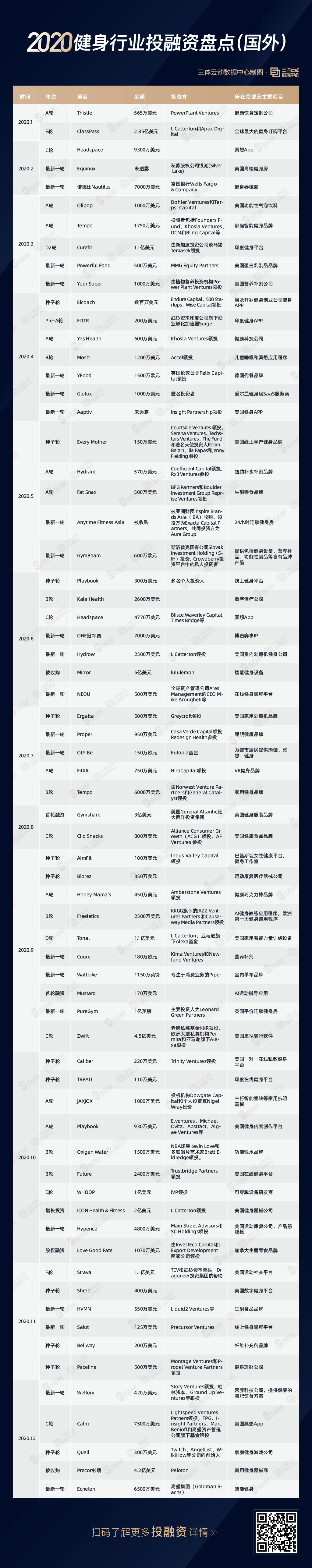

疫情影响下的中国健身市场,激发了大众的“健康饮食”和“居家锻炼”,资本正是看好这两个赛道的发展前景,积极投入资金。从长远发展来看,家庭健身必将成为未来健身市场的一股全新势力,同时也是争夺商业健身俱乐部健身用户及市场份额的有力竞争对手。 2020年国外健身投融资事件共67起 反观国外健身市场,无论是北美还是欧洲,始终未能有效控制住疫情,从2020年3月开始,疫情在全球多个国家快速蔓延,美国在七八月份经历了第一波大规模疫情,又在十一月因美国总统大选出现第二波疫情;欧洲方面,各国从10月底开始,新增感染人数增加,出现第二波疫情,英国更是在圣诞节前夕宣布伦敦封城。 就是在这样的大环境下,国外健身行业在2020年共有67起融资事件,涉及领域包括实体门店、服务商、健康食品、智能健身、互联网健身、健身服饰、运动康复、健身器械、赛事,融资金额最大的项目来自家庭健身领域的Mirror为5亿美元。

疫情影响下的中国健身市场,激发了大众的“健康饮食”和“居家锻炼”,资本正是看好这两个赛道的发展前景,积极投入资金。从长远发展来看,家庭健身必将成为未来健身市场的一股全新势力,同时也是争夺商业健身俱乐部健身用户及市场份额的有力竞争对手。 2020年国外健身投融资事件共67起 反观国外健身市场,无论是北美还是欧洲,始终未能有效控制住疫情,从2020年3月开始,疫情在全球多个国家快速蔓延,美国在七八月份经历了第一波大规模疫情,又在十一月因美国总统大选出现第二波疫情;欧洲方面,各国从10月底开始,新增感染人数增加,出现第二波疫情,英国更是在圣诞节前夕宣布伦敦封城。 就是在这样的大环境下,国外健身行业在2020年共有67起融资事件,涉及领域包括实体门店、服务商、健康食品、智能健身、互联网健身、健身服饰、运动康复、健身器械、赛事,融资金额最大的项目来自家庭健身领域的Mirror为5亿美元。  在融资轮次方面,有21个融资项目没有透露具体轮次,只标注为最新一轮,占总体的31.3%,其他已公布的轮次中,种子轮数量最多为12个,占总体的17.9%,其次为A轮共10个,占总体的14.9%。此外,还包括增长投资、股权融资和被收购的案例。

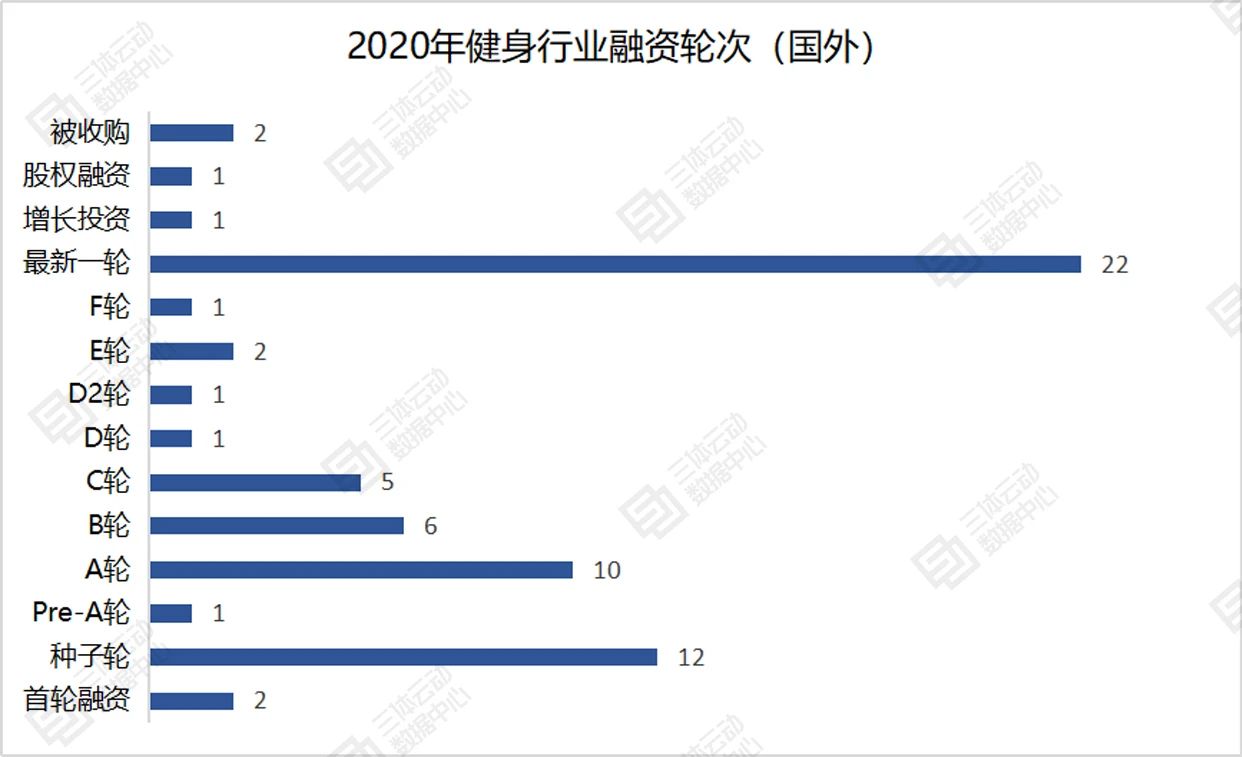

在融资轮次方面,有21个融资项目没有透露具体轮次,只标注为最新一轮,占总体的31.3%,其他已公布的轮次中,种子轮数量最多为12个,占总体的17.9%,其次为A轮共10个,占总体的14.9%。此外,还包括增长投资、股权融资和被收购的案例。  2020年国外健身行业融资轮次 在融资金额方面,1千万美元以下的项目最多,达到31个占总体的47%,其次是1千万-5千万美元之间的项目16个,占总体的24.2%,另外超过1亿美元的项目有11个,占总体的16.4%。

2020年国外健身行业融资轮次 在融资金额方面,1千万美元以下的项目最多,达到31个占总体的47%,其次是1千万-5千万美元之间的项目16个,占总体的24.2%,另外超过1亿美元的项目有11个,占总体的16.4%。  2020年国外健身行业融资金额(单位:美元) 一般情况下,融资在1千万美元以下的可视为早期项目,2020年获得融资的早期项目接近一半,即使有疫情的影响,也没有阻碍健身行业涌现出新的项目,而是让更多创业者抓住了机会,积极投身到健身行业中来,推动健身行业的多元化发展。 此外,有2个融资金额较大的项目,一个是获得2.85亿美元的互联网健身平台ClassPass,另一个是首轮融资就拿到3亿美元,直接迈进独角兽行业的健身服饰品牌Gymshark。 还有两笔收购案,来自加拿大瑜伽服饰品牌Lululemon和美国室内健身器材制造商Peloton,分别以5亿美元收购了智能健身设备Mirror,以4.2亿美元收购了运动器材制造商Precor。显而易见,在疫情的影响下,Lululemon和Peloton都将目光锁定在家庭健身领域。 自2019年11月在纳斯达克上市以来,Peloton从不被看好到销量激增,2020年4月疫情在海外爆发后,Peloton股价一路走高,短短数月内涨幅接近400%,公司估值一举达到420亿美元。可以说,Peloton已成为疫情之下的“最大赢家”。

2020年国外健身行业融资金额(单位:美元) 一般情况下,融资在1千万美元以下的可视为早期项目,2020年获得融资的早期项目接近一半,即使有疫情的影响,也没有阻碍健身行业涌现出新的项目,而是让更多创业者抓住了机会,积极投身到健身行业中来,推动健身行业的多元化发展。 此外,有2个融资金额较大的项目,一个是获得2.85亿美元的互联网健身平台ClassPass,另一个是首轮融资就拿到3亿美元,直接迈进独角兽行业的健身服饰品牌Gymshark。 还有两笔收购案,来自加拿大瑜伽服饰品牌Lululemon和美国室内健身器材制造商Peloton,分别以5亿美元收购了智能健身设备Mirror,以4.2亿美元收购了运动器材制造商Precor。显而易见,在疫情的影响下,Lululemon和Peloton都将目光锁定在家庭健身领域。 自2019年11月在纳斯达克上市以来,Peloton从不被看好到销量激增,2020年4月疫情在海外爆发后,Peloton股价一路走高,短短数月内涨幅接近400%,公司估值一举达到420亿美元。可以说,Peloton已成为疫情之下的“最大赢家”。

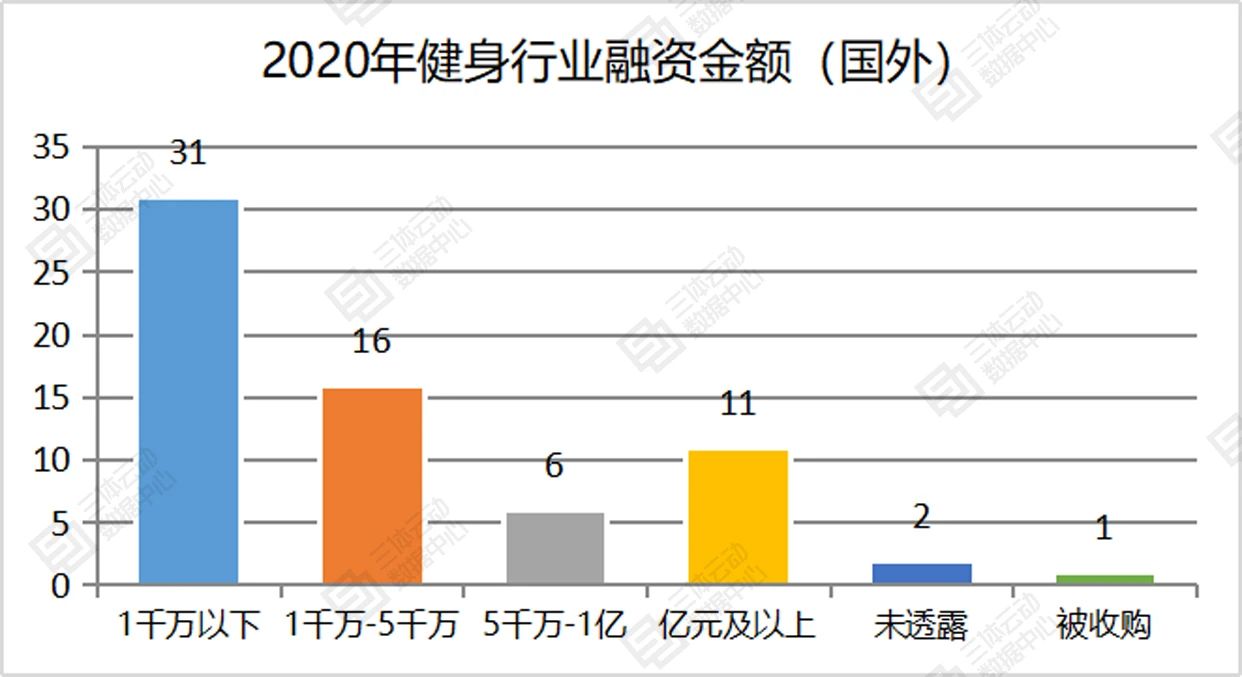

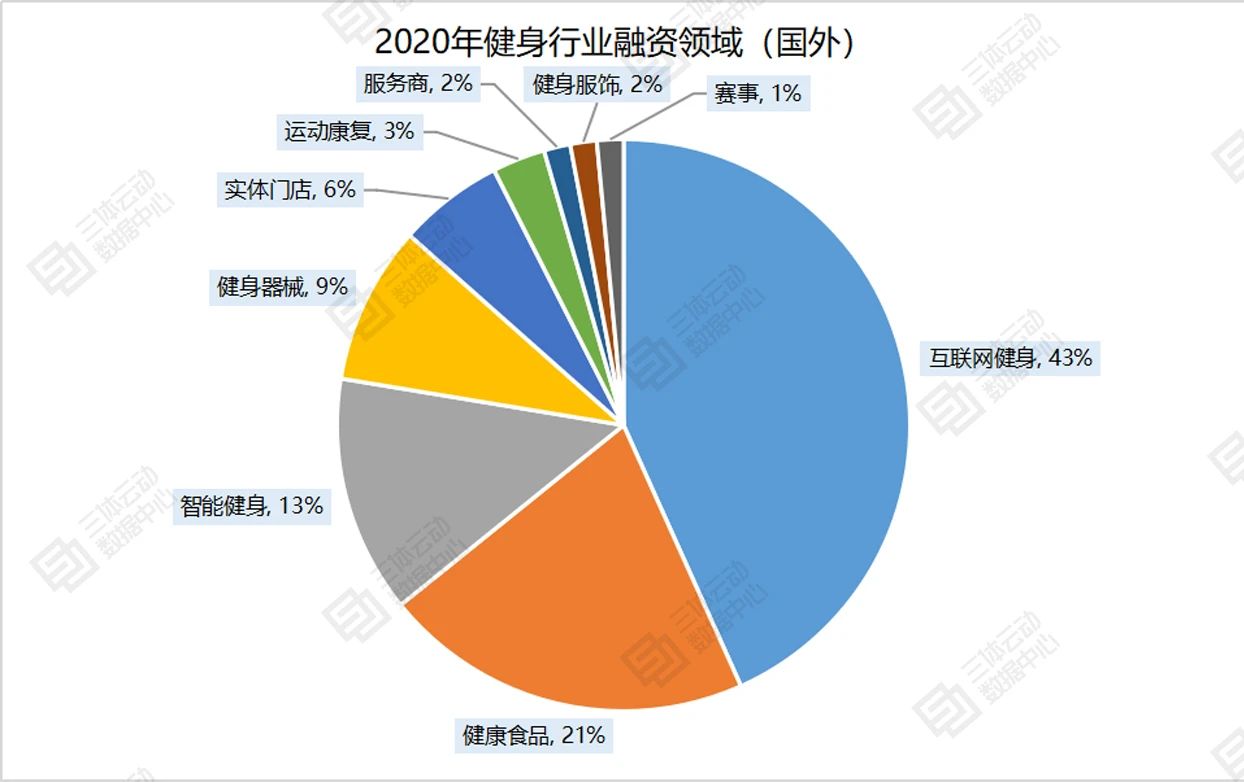

在融资领域方面,主要分布在实体门店、服务商、健康食品、智能健身、互联网健身等多个领域,其中互联网健身领域数量最多为29个,占总体的43.3%,其次为健康食品14个,占总体的20.9%,智能健身领域9个,占总体的13.4%,健身器械领域6个,占总体的9%。

在融资领域方面,主要分布在实体门店、服务商、健康食品、智能健身、互联网健身等多个领域,其中互联网健身领域数量最多为29个,占总体的43.3%,其次为健康食品14个,占总体的20.9%,智能健身领域9个,占总体的13.4%,健身器械领域6个,占总体的9%。  2020年国外健身行业融资领域分布 疫情使得人们从健身场馆转为家庭健身,利用健身App、线上健身平台来保持健身习惯,因此许多专注于家庭健身场景的互联网健身项目涌现,获得了资本的高度关注,包括已经走到E轮的ClassPass,还有集中在瑜伽领域、冥想领域的健身App。另外,随着人们更加注重身体健身,部分健身平台还涉及医疗保健领域,进而产生不少健康管理平台,帮助用户减肥、合理膳食、预防疾病和提供营养咨询。

健康食品、智能健身成为2020全球健身投融资重点领域

根据2020年健身行业投融资情况盘点,国内融资项目主要集中在健康食品、智能健身、实体门店等领域,国外融资项目主要集中在互联网健身、健康食品和智能健身。

2020年国外健身行业融资领域分布 疫情使得人们从健身场馆转为家庭健身,利用健身App、线上健身平台来保持健身习惯,因此许多专注于家庭健身场景的互联网健身项目涌现,获得了资本的高度关注,包括已经走到E轮的ClassPass,还有集中在瑜伽领域、冥想领域的健身App。另外,随着人们更加注重身体健身,部分健身平台还涉及医疗保健领域,进而产生不少健康管理平台,帮助用户减肥、合理膳食、预防疾病和提供营养咨询。

健康食品、智能健身成为2020全球健身投融资重点领域

根据2020年健身行业投融资情况盘点,国内融资项目主要集中在健康食品、智能健身、实体门店等领域,国外融资项目主要集中在互联网健身、健康食品和智能健身。  国内因疫情防控相当严格,疫情得到很好控制,人们早已恢复正常生活状态,回归健身房,实体健身门店复工后,继续保持扩张,如威尔仕健身、乐刻运动,还有一些健身工作室获得融资以缓解现金流的压力度过疫情。 无论国内还是国外,健身人群主要围绕在“练+吃”,当健身场景扩展到家庭后,家庭智能健身领域成为今年热门的话题,人们对于“吃”也不再仅限于运动补剂,而是扩展到营养代餐、减脂餐、零食等领域,这一改变迅速扩大了受众人群,使得原本聚焦在运动营养领域市场,扩展到健康食品的大范围里,市场规模一跃连翻数倍。 最近,上海体育学院发布的《2021年中国健身趋势》显示,健康饮食仅次于减重运动升至第二位。目前看来,疫情仍在继续,健身行业在新的一年将会有怎样的发展?家庭智能健身是否会与健身场馆争夺用户?健康食品项目能否继续受宠?还需静待行业变化。

国内因疫情防控相当严格,疫情得到很好控制,人们早已恢复正常生活状态,回归健身房,实体健身门店复工后,继续保持扩张,如威尔仕健身、乐刻运动,还有一些健身工作室获得融资以缓解现金流的压力度过疫情。 无论国内还是国外,健身人群主要围绕在“练+吃”,当健身场景扩展到家庭后,家庭智能健身领域成为今年热门的话题,人们对于“吃”也不再仅限于运动补剂,而是扩展到营养代餐、减脂餐、零食等领域,这一改变迅速扩大了受众人群,使得原本聚焦在运动营养领域市场,扩展到健康食品的大范围里,市场规模一跃连翻数倍。 最近,上海体育学院发布的《2021年中国健身趋势》显示,健康饮食仅次于减重运动升至第二位。目前看来,疫情仍在继续,健身行业在新的一年将会有怎样的发展?家庭智能健身是否会与健身场馆争夺用户?健康食品项目能否继续受宠?还需静待行业变化。